Green bond, rendimento e impatto

Fino a pochi anni fa l’analisi sulla base dei criteri Esg era riservata soprattutto alle azioni, ma oggi anche l’obbligazionario partecipa in misura massiccia a questo fenomeno, al punto che i green bond ormai fanno parte stabilmente di milioni di portafogli in giro per il mondo.

Fino a pochi anni fa l’analisi sulla base dei criteri Esg era riservata soprattutto alle azioni, ma oggi anche l’obbligazionario partecipa in misura massiccia a questo fenomeno, al punto che i green bond ormai fanno parte stabilmente di milioni di portafogli in giro per il mondo.

Ne parla con Be Private Johann Plé, senior portfolio manager di Axa Investment Managers.

Quando parliamo di sostenibilità negli investimenti obbligazionari?

«Negli ultimi anni, la sostenibilità ha preso un posto crescente all’interno della comunità finanziaria e ha lo scopo di identificare nuovi rischi, ma anche opportunità. Gli investitori si stanno rendendo progressivamente conto che i rischi non finanziari possono essere importanti tanto quanto quelli finanziari: ci sono sempre più evidenze che investire in modo responsabile è fondamentale per ottenere rendimenti superiori a lungo termine. Ciò si traduce in una maggiore integrazione dei fattori Esg nel processo di investimento e nella costruzione del portafoglio, ma anche in una più forte richiesta di trasparenza per gli emittenti. In questo contesto, questa crescente domanda si è espressa nel mercato obbligazionario con l’ascesa di obbligazioni sostenibili, il cui capitale è chiaramente destinato a produrre effetti positivi ambientali (green bond), sociali (social bond) o entrambi (sustainable bond). Queste obbligazioni consentono agli investitori di conoscere i progetti che stanno finanziando e soprattutto di valutare, grazie a precisi indicatori (Kpi–Key performance indicator), l’impatto positivo del loro investimento».

Quali sono le differenze tra obbligazioni sostenibili e bond tradizionali? E tra i rispettivi mercati?

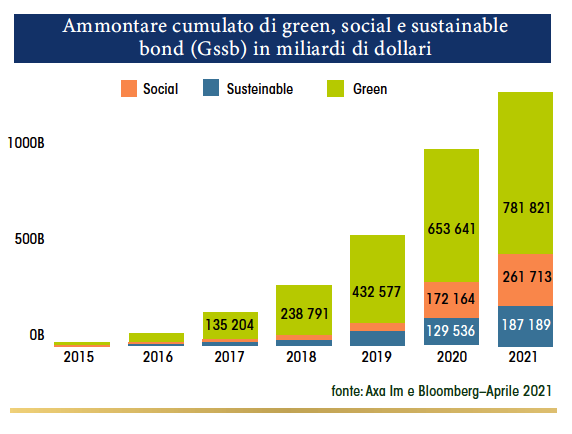

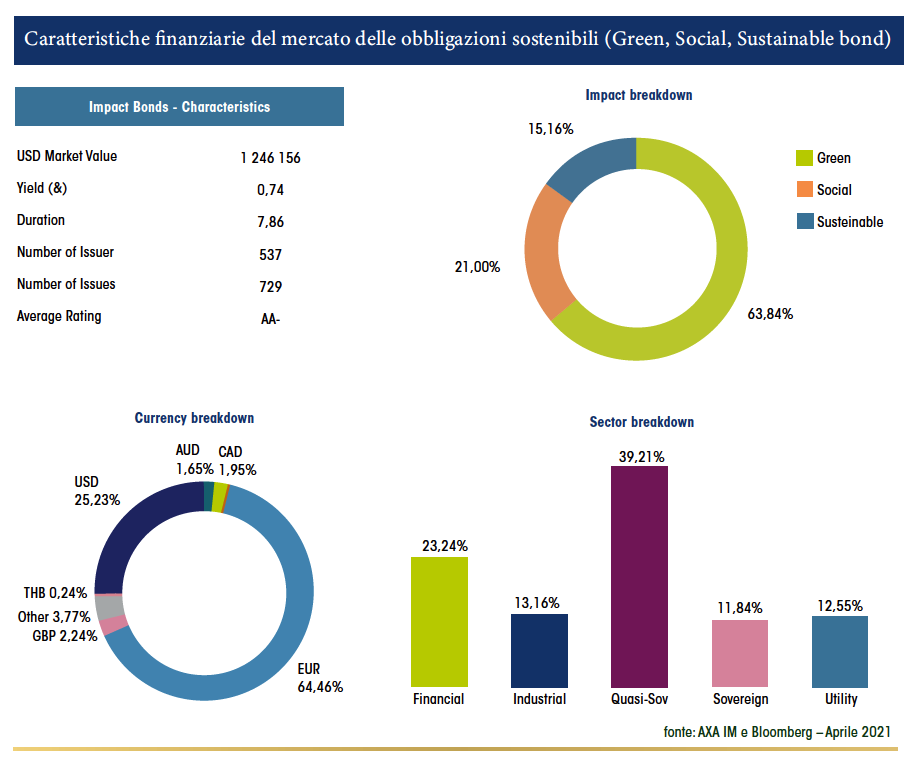

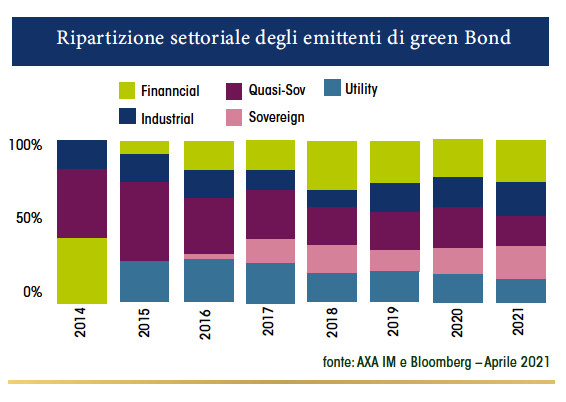

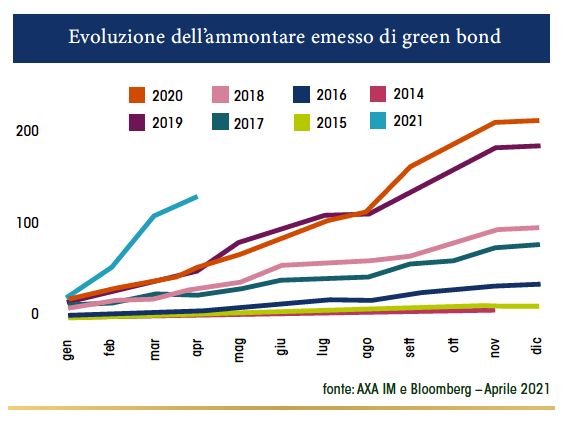

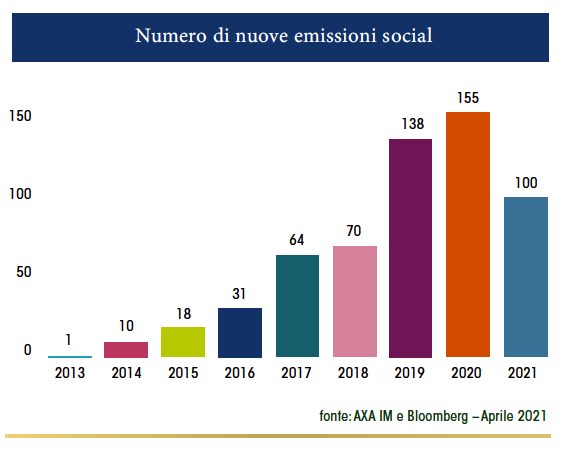

«Le obbligazioni sostenibili sono titoli convenzionali: i rischi sono sempre gli stessi di tasso e credito. Hanno però una caratteristica di maggiore trasparenza: l’emittente specifica i progetti da finanziare e si impegna a riferire su questi. I green bond sostengono una miriade di iniziative diverse, tra cui le energie rinnovabili, progetti per la prevenzione dell’inquinamento, per l’efficienza energetica e per la conservazione della biodiversità. I social bond mirano a sostenere bisogni di base come la sanità, l’alloggio, l’istruzione o la promozione dell’occupazione. Il mercato obbligazionario sostenibile si è sviluppato in modo significativo negli ultimi anni. I green bond sono passati da circa 50 miliardi di dollari nel 2015 a 800 miliardi oggi, mentre le obbligazioni social e sustainable sono cresciute soprattutto nell’ultimo anno, portando l’intero mercato obbligazionario sostenibile a oltre 1,2 trilioni di dollari di controvalore. In ogni caso, anche se abbiamo osservato dall’inizio della pandemia una crescita consistente dei social bond, i green bond rimangono la tipologia più ampia di obbligazioni sostenibili e la loro dinamica resta vivace. Nel corso del 2021 ne sono già stati emessi oltre 130 miliardi di dollari (+140% rispetto al 2020), grazie a molti nuovi emittenti che continuano a entrare nel mercato (65 nuovi dall’inizio dell’anno, portando il numero complessivo di emittenti di green bond sopra i 400). Con una crescente diversificazione settoriale tra emittenti privati e un aumento della presenza governativa, i green bond sono passati da un mercato di nicchia a un’alternativa credibile del mercato obbligazionario convenzionale (Bloomberg Barclays Global Aggregate Index). Il mercato obbligazionario green offre un’esposizione globale diversificata, con un profilo di duration simile a quello tradizionale ma con un’allocazione più equilibrata tra emittenti privati e sovrani rispetto all’universo convenzionale, dove i titoli di stato restano la parte principale. Ciò fornisce un rendimento corretto per il rischio molto interessante, se paragonato al mercato obbligazionario tradizionale. Inoltre, nei listini green c’è una prevalenza di emissioni in euro (circa il 65% del mercato) che, a nostro avviso, forniscono un vantaggio nell’attuale contesto macroeconomico, perché sono più sensibili ai tassi euro rispetto a quelli americani. Ciò dovrebbe consentire ai green bond di continuare a beneficiare della posizione accomodante della Bce».

Il processo di analisi finanziaria e selezione è simile a quello delle obbligazioni convenzionali?

«Come dicevo all’inizio, i bond sostenibili sono innanzitutto obbligazioni, perché il rischio è sempre legato al tasso di interesse e al merito di credito dell’emittente. In questo senso, investire in un debito sostenibile richiede la stessa analisi di un’obbligazione convenzionale (macro view, visione di settore, analisi fondamentale dell’emittente, valore relativo…). Tuttavia, l’investitore in titoli sostenibili beneficia di un ulteriore livello di trasparenza per quanto riguarda i progetti che vengono finanziati con i capitali raccolti e i Kpi indicati per valutarne i benefici. È quindi necessario, come analista, avere una maggiore solidità del quadro sostenibile dell’emittente e del suo impegno. Non tutti i progetti hanno la stessa portata e non tutti gli emittenti la stessa credibilità, per cui non tutte le obbligazioni sostenibili hanno lo stesso valore: è quindi particolarmente importante monitorare da vicino ogni dimensione di questo tipo di bond prima di investirci».

Come si analizza la “bontà” di un’obbligazione sostenibile? Esistono differenze tra la valutazione di un emittente sovrano e uno privato?

«Non esistono norme comuni né, per ora, una regolamentazione, per definire un “buon” bond sostenibile. In Axa Im, abbiamo approcciato il mondo degli investimenti responsabili oltre 20 anni fa. Questo fatto ci ha portati a creare un modello proprietario per valutare e monitorare ogni emissione, il cui scopo è identificare le obbligazioni sostenibili più rilevanti. Si tratta di individuare titoli di emittenti con una chiara e credibile strategia sostenibile e con progetti significativi, che possano produrre un impatto positivo concreto e misurabile. Riteniamo fondamentale garantire che un’emissione obbligazionaria sostenibile rifletta la strategia più ampia del suo emittente. Pertanto, il nostro modello adotta un approccio olistico che guarda, sia all’obbligazione, sia al suo emittente. Ci basiamo su una revisione qualitativa che si fonda su quattro pilastri e si applica a ogni obbligazione sostenibile prima della sua emissione e per tutta la sua vita:

1) Il primo pilastro si concentra sulla strategia di sostenibilità dell’emittente e sulle sue credenziali Esg. Implica discussioni dirette con i soggetti emittenti, siano essi privati o stati, per promuovere le migliori pratiche.

2) Il secondo riguarda i progetti. Si basa sulla nostra tassonomia e valuta l’ammissibilità dei piani in base al loro beneficio ambientale o sociale. L’obiettivo è individuare progetti che forniscano addizionalità positive, evitando al contempo qualsiasi esternalità negativa.

3) Il terzo riguarda la gestione del capitale raccolto con l’emissione del bond. Si tratta di una questione di credibilità dell’emissione. Ci aspettiamo che siano messi in atto processi che permettano di verificare e garantire che i fondi degli investitori siano destinati esclusivamente ai progetti precedentemente presentati.

4) Infine, il quarto riguarda la relazione d’impatto. Vogliamo una comunicazione trasparente sui progetti e una rigorosa valutazione dei loro benefici ambientali o sociali con Kpi pertinenti, come le emissioni di carbonio evitate o i posti di lavoro creati.

In sintesi, l’analisi di un bond sostenibile richiede di capire, in aggiunta agli aspetti finanziari simili per qualsiasi bond, come l’attività dell’emittente possa generare concreti benefici ambientali o sociali. Per esempio, il nostro modello, in particolare il primo pilastro, sarà applicato in modo diverso nel caso di un emittente privato rispetto a uno sovrano. I governi possono spesso essere influenzati da cambiamenti politici, con la tendenza a modificare quanto deciso in precedenza. Una valutazione della credibilità dell’impegno di un paese richiederà un ulteriore esame dello status di questi impegni (verifica delle norme e dei regolamenti emanati, ecc.)».

Quali caratteristiche hanno le obbligazioni social e sustainable rispetto alle green? C’è sovrapposizione tra mercati e emittenti?

«I social e sustainable bond sono circa il 50% delle nuove emissioni dall’inizio del 2020: così hanno recuperato il gap rispetto ai green bond e ora rappresentano circa un terzo del mercato dei bond sostenibili. Questa dinamica è molto simile a quella osservata sui listini dei titoli green dal 2015. All’epoca il mercato era dominato da emittenti quasi-sovrani, soggetti controllati parzialmente o totalmente da entità pubbliche, nazionali o locali. Questi tipologia di emittenti è oggi responsabile di circa il 70% dei bond social e sustainable. Un’altra similitudine è che le emissioni denominate in euro sono il motore di crescita di questo segmento, rappresentando circa i due terzi dell’universo a fine di aprile 2021. Oggi il mercato è composto da 537 emittenti di obbligazioni sostenibili, di cui 409 green, 113 sustainable e 75 social e una sovrapposizione limitata al 10% dell’universo. Tuttavia, c’è una differenza di dimensioni da considerare, quando si confrontano i green bond del 2015 con i social e sustainable bond attuali. Il mercato dei green valeva circa 50 miliardi di dollari nel 2015, mentre quello di social e sustainable si sta dirigendo verso 500 miliardi quest’anno. Molta di questa impetuosa crescita è dovuta ad alcuni casi specifici, come le emissioni dell’Unione Europea Sure, che da sole rappresentano oggi il 35% del mercato dei social bond.

In definitiva, si può dire che l’attuale profilo di rischio del segmento social e sustainable è relativamente simile a quello dei green bond nel 2015 in termini di distribuzione settoriale, geografica, valutaria e di sensibilità ai tassi d’interesse. Pertanto questo nuovo segmento può già fornire un’ulteriore alternativa al mercato obbligazionario convenzionale per gli investitori che cercano una soluzione globale e diversificata, offrendo al contempo un beneficio sociale».

La crescita notevole di queste tipologie di titoli e il fatto che “vadano di moda”, possono aumentare il rischio di emissioni meno rigorose, il cosiddetto “effetto greenwashing”?

«La crescita impetuosa del mercato delle obbligazioni sostenibili crediamo che sia molto positiva, perché riteniamo che ogni soggetto abbia un ruolo da svolgere per contribuire a un’economia più sostenibile. Tuttavia, questi nuovi arrivati potrebbero avere un’attività meno naturalmente allineata con la lotta al cambiamento climatico rispetto a un’entità sovrannazionale o a una società di servizi di pubblica utilità. Ciò espone a un rischio di greenwashing, se non si dispone di un adeguato processo d’investimento. Crediamo che questo rischio possa materializzarsi in molti modi. Investire in un emittente che non ha un approccio credibile alla sostenibilità o finanziare un progetto privo di trasparenza sono due esempi. Pertanto, è particolarmente importante garantire la coerenza tra i progetti e la strategia dell’emittente, ma anche potere misurare che l’impatto positivo non produca effetti collaterali negativi. Insieme alle attività di gestione di portafoglio e all’analisi dei titoli, riteniamo che l’attività di ingaggio, che svolgiamo direttamente con gli emittenti, volta a promuovere le pratiche più sostenibili e i requisiti di elevata trasparenza, sia fondamentale per prevenire attività e comportamenti di greenwashing».

Infine la domanda più importante, anche se può sembrare la più scontata: perché investire in obbligazioni che cercano di avere un impatto sull’ambiente e sulla società?

«I green e i social bond consentono agli investitori che desiderano produrre un impatto ambientale o sociale positivo di identificare chiaramente i progetti che stanno finanziando, ma anche di qualificare meglio i benefici finanziari del loro investimento. La sostenibilità dell’investimento in green e social bond non è solo ambientale o sociale, ma anche finanziaria, poiché permette di puntare a rendimenti superiori a lungo termine. Mettere nel proprio portafoglio titoli sostenibili riduce strutturalmente l’esposizione ai rischi legati ai cambiamenti ambientali. Per esempio, la probabilità di avere impatti significativi sull’attività di un’azienda derivanti da cambiamenti climatici è cresciuta in modo esponenziale negli ultimi anni. Un portafoglio di green bond è più attrezzato per affrontare questi rischi. In secondo luogo, gli investitori in queste tipologie di titoli saranno più pronti a cogliere nuove opportunità. Usando sempre come esempio i green bond, si avrà esposizione ad aziende che saranno più adatte a prosperare in un mondo in transizione, in cui la domanda di soluzioni energetiche intelligenti, di trasporto a basse emissioni di carbonio e di edifici verdi si rafforzerà. Alla fine, i green e i social bond sono un’opportunità per investire in un segmento di mercato molto dinamico, con un rendimento corretto per il rischio particolarmente attraente rispetto all’universo obbligazionario convenzionale».